アセットアロケーション:運用成績の8割が決まる

おつかれさまです。ためネコです🐱

今回のテーマは”アセットアロケーション:運用成績の8割が決まる”です。

運用成績がどうなるかは、資産配分によって決まるところが大きいため、慎重に設定する必要があります。

アセットアロケーションは、資産運用において最も重要な決定事項の一つであり、「運用の成否の8割はアセットアロケーションで決まる」とも言われています。しかし、その重要性にもかかわらず、具体的な手法や、特に国際分散投資における為替の影響について深く理解している人はまだ少ないかもしれません。

この記事では、資産運用の「土台」となるアセットアロケーションの基本から、国際分散投資における為替の影響、そして日本円と米ドルを半々に持つという具体的な戦略の有効性について、詳しく解説します。

1. 資産運用の羅針盤:アセットアロケーションとは

1-1. アセットアロケーションの定義

アセットアロケーション(Asset Allocation)とは、文字通り「資産(Asset)」を「配分(Allocation)」すること、すなわち、投資する資産の種類(アセットクラス)と、それぞれの資産にどれくらいの割合で投資するかを決めるプロセスです。

アセットクラスとは、株式、債券、不動産(REIT)、現金・短期金融商品、コモディティなど、収益性とリスクの傾向が似ている資産のグループを指します。投資家は、自身のリスク許容度、運用目標、投資期間に応じて、これらのアセットクラスへの配分比率を決定します。

1-2. ポートフォリオとの違い

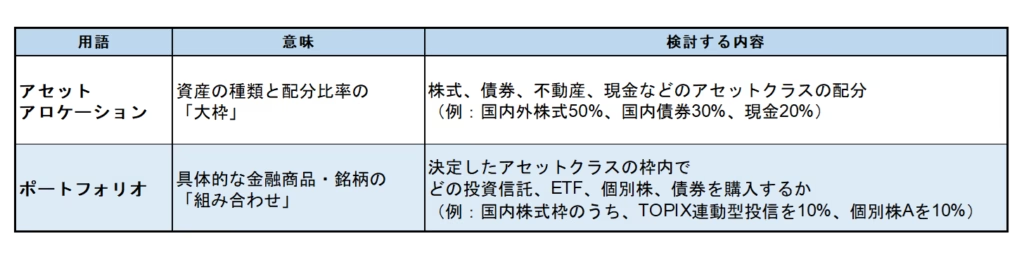

アセットアロケーションと混同されやすい言葉に「ポートフォリオ」があります。この二つの違いは以下の通りです。

つまり、アセットアロケーションは戦略(設計図)であり、ポートフォリオは戦術(実行結果)と考えると分かりやすいでしょう。

1-3. リスクとリターンのコントロール

アセットアロケーションが重要とされる最大の理由は、「分散投資によるリスクの低減とリターンの安定化」を図るためです。

一般的に、異なるアセットクラスは、それぞれ独立した値動き(相関性が低い)をする傾向があります。例えば、株式が下落する局面で、債券は安定したり上昇したりすることがあります。このように、値動きの異なる資産を組み合わせることで、一つの資産が暴落しても全体としての損失を抑え、より安定したリターンを目指すことができるのです。

2. 国際分散投資における「為替」の影響

長期的な資産形成において、日本国内の資産だけでなく、海外の資産にも投資する「国際分散投資」は不可欠です。しかし、海外資産への投資には、「為替変動リスク」が伴います。

2-1. 為替変動リスクとは

日本の投資家が米国の株式や債券に投資する場合、まず日本円を米ドルに両替し、米ドルで資産を購入します。将来、その資産を売却して日本円に戻す際、為替レートが変動していれば、その変動がリターンに影響します。

- 円安の場合(例:1ドル=100円 → 120円):海外資産の価値は円換算で増加し、為替差益が発生します。

- 円高の場合(例:1ドル=100円 → 80円):海外資産の価値は円換算で減少し、為替差損が発生します。

資産価格の上昇と為替差益が相殺されることもあれば、資産価格の下落と為替差損が重なり大きな損失となるリスクもあります。

2-2. 資産配分と通貨配分の連動

国際分散投資においては、アセットクラスの配分(株式や債券の比率)だけでなく、通貨の配分(日本円や米ドルなどの比率)も同時に考慮する必要があります。

例えば、「海外株式に50%」というアセットアロケーションは、同時に「外貨(主に米ドル)に50%」という通貨アロケーションを意味します。

3. 「日本円と米ドル」の通貨比率を半々に保つ戦略

為替リスクを管理するための具体的な戦略の一つとして、日本円と米ドルの通貨配分を「半々(50%ずつ)」に保つという考え方があります。これは、極端な通貨変動リスクを避けるための、バランスの取れた手法と言えます。

3-1. 50%:50%戦略のメリット

1. 極端なリスクの回避

通貨の価値は、長期的には一方向に動き続けることは稀です。円高・円安のどちらに振れても、一方が下落しても他方が安定または上昇することで、資産全体の価値の急激な変動を和らげる効果が期待できます。

2. シンプルで管理しやすい

「為替ヘッジをしない外貨建て資産50%」と「日本円建て資産50%」というシンプルな構造は、リバランス(配分の再調整)や運用の管理が容易です。複雑な為替ヘッジコストを考慮する必要もありません。

3. グローバル経済への連動性

世界経済の基軸通貨である米ドルに資産の半分を置くことは、世界的な経済成長の恩恵を受けやすくなります。一方、生活拠点である日本の通貨を半分持つことで、日常の生活防衛と国内経済の恩恵を確保できます。

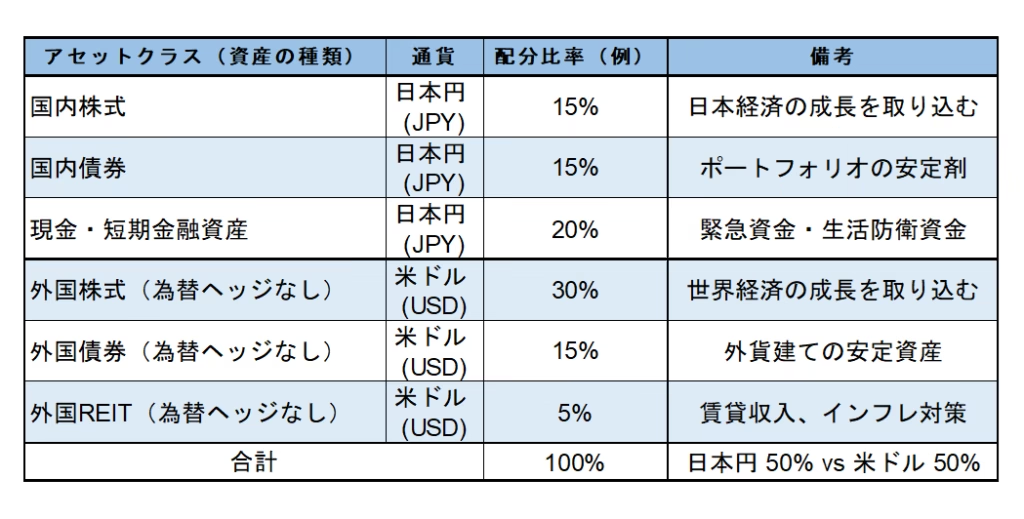

3-2. 実践的なアセットアロケーションの例

日本円と米ドルの通貨配分を50%:50%とする場合、以下のようなアセットアロケーションが考えられます。

この例では、為替リスクを積極的に取る外貨建て資産(主に米ドル建て)の合計を50%に設定し、残りを円建て資産で構成しています。もちろん、これはあくまで一例であり、投資家のリスク許容度や目標に応じて、株式と債券の比率などは調整すべきです。

4. アセットアロケーションは「作る」よりも「守る」が大切

アセットアロケーションは、一度決めたら終わりではありません。市場の変動により、最初に決めた配分比率(ポリシー・アロケーション)から乖離が生じます。

- 株式市場が好調で株式の割合が増加する

- 円安が進行し、外貨建て資産の円換算価値が増加する

このような「配分のズレ」を定期的に元の比率に戻す行為を「リバランス」と呼びます。リバランスは、リスクを一定に保ち、長期的な安定運用を維持するために不可欠です。

例えば、円安が進行して米ドル建て資産が60%に増えた場合、超過分の10%を売却して円建て資産を買い増すことで、再び50%:50%に戻します。

5. まとめ

アセットアロケーションは、資産運用戦略の土台であり、投資家にとって最も重要な意思決定です。国内外の株式や債券といったアセットクラスの配分比率を決定することで、リスクとリターンのバランスを最適化します。

国際分散投資においては、為替の影響を無視することはできません。特に、円とドルの比率を50%:50%という均等配分にすることは、極端な為替変動リスクを避けつつ、グローバルな成長の恩恵を享受するための有効な戦略の一つです。

あなたの資産運用における「理想の土台」を築き、定期的なリバランスを通じてその土台を維持することが、長期的な資産形成の成功への鍵となるでしょう。まずはご自身の運用目標とリスク許容度を見直し、最適なアセットアロケーションを設計することから始めてみましょう。